اوراق قرضه ایالات متحده چیست؟

برای بسیاری از فعالان بازار ارز بخصوص کسانی که به روش های فاندامنتال اهمیت بیشتری می دهند آگاهی ازبازار اوراق قرضه آمریکا اهمیتی دو چندان دارد چرا که بازار سهام و بازدهی اوراق قرضه رابطه ای معکوس داشته و این رابطه به وسیله نرخ بهره فدرال رزرو ایالات متحده تعیین میکند، تنظیم می شود.

اوراق بدهیای هستند که دولت ابالات متحده برای تأمین مالی پروژههای خود منتشر میکند. سرمایهگذاران این اوراقِ با درآمد ثابت را، که با عنوان اوراق خزانهداری آمریکا نیز شناخته میشوند، با نرخ بازدهی و تاریخ سررسید مشخصی میخرند و با این کارشان درواقع مبلغ خرید اوراق قرضه را به دولت آمریکا وام میدهند. هرکدام از این اوراق قرضه تاریخ مشخصی دارند و خریداران این اوراق مبلغ مشخصی را بهعنوان نرخ بازدهی یا سود در طول مدت این تاریخ دریافت میکنند. زمانی هم که تاریخ سررسید اوراق فرابرسد، ارزش اسمی اوراق قرضه آمریکا که همان قیمت خرید اولیه خرید بوده است به سرمایهگذاران پرداخت میشود.

یک سند بدهی است.زمانی که شما یک ورقه قرضه را میخرید در واقع شما پولتان را به دولت،(Bond) ورقه قرضه شهرداری، یک شرکت سهامی،موسسات فدرال یا دیگر موسساتی که بعنوان منتشر کننده شناخته شده اند ، قرض می دهید. در ازای این وام ، ناشران اوراق قرضه متعهد به پرداخت بهره ای مشخص در طول زمان اوراق قرضه و همچنین اصل آن در زمان سررسید می باشند.

دراین میان انواع اوراق قرضه ایی که میتوان انتخاب کرد عبارتند از: اوراق قرضه دولتی امریکا ، اوراق قرضه شهرداری ها ، اوراق قرضه شرکتها ،اوراق قرضه با پشتوانه دارایی یا رهنی ، اوراق قرضه موسسات فدرال و اوراق قرضه دولت های خارجی

انواع اوراق قرضه ایالات متحده

:( U.S. Treasury) اوراق قرضه خزانه داری آمریکا

زمانیکه هزینه های دولت فدرال آمریکا از مالیات های دریافتی بیشتر میشود جبران این کسری توسط انتشار اوراق خزانه داری آمریکا صورت میگیرد. اوراق قرضهای که توسط وزارت خزانهداری آمریکا منتشر میشوند، بر اساس تاریخ سررسیدشان و میزان بازدهی یا سود، به سه دسته اوراق خزانه، اسناد خزانه و اوراق قرضه خزانه تقسیم میشوند:

:(T-bills) اوراق خزانه

این نوع اوراق خزانه ازنوع کوتاهمدت اوراق قرضه آمریکا هستند که با تاریخ سررسید ۴، ۸، ۱۳، ۲۶ و ۵۲ هفتهای منتشر میشوند.

زمانی که دولت آمریکا بخواهد سرمایه موردنیاز برای ساخت پروژههای عمومی مثل ساخت مدارس و بزرگراهها را فراهم کند، این اوراق بدهی را منتشر میکند.

در اوراق خزانه، افراد میتوانند با قیمتی کمتر از ارزش اسمی آنها را خریداری کنند و زمانی که تاریخ سررسید فرارسید، مبلغ ارزش اسمی را دریافت کنند درواقع میتوان گفت تفاوت قیمت خرید و ارزش اسمی، سود حاصل ازاینگونه اوراق است. اوراق خزانه طی یک حراجی یا مناقصه توسط دولت آمریکا به فروش میرسند و بعدازآن امکان خریدوفروش آنها در بازارهای ثانویه یا بورس وجود خواهد داشت.

:(T-notes) اسناد خزانه

اسناد خزانه ، اوراق قرضه میان مدت هستند که با تاریخ های سررسید 2 ،3 ،5 ، 7 ،10 ساله منتشر میشوند و بهره آن هر6 ماه یبکار با توجه به نرخ بازدهی اشان پرداخت میشود و

این اسناد طی مناقصه فروخته میشوند بعد از اتمام فروش اوراق قرضه توسط دولت آمریکا و با یکفاصله ۴۵ روزه، افراد میتوانند آنها را در بازار ثانویه، خریدوفروش کنند

:(T-bonds) اوراق قرضه خزانه

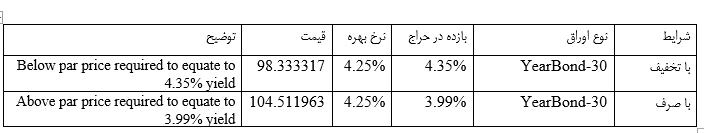

معمولا در سررسید ۳۰ ساله منتشر می گردد و بهره آن نیز هر ۶ ماه پرداخت می گردد.قیمت این اوراق در حراج ممکن است با تخفیف و کمتر از ارزش اسمی آن ها به فروش برسد.

نوع دیگری از اوراق قرضه که توسط دولت آمریکا منتشرمیشود به ناوراق قررضه ضدتورم نیز شناخته میشود سررسید این اوراق 5 ،10 ،20 ساله میباشد که بهره آن هر6 ماه(TIPS) یک بار پرداخت میشود. اصل مبلغ آن با توجه به نرخ بهره در هر سال اصلاح می گردد.

حداقل خرید این اوراق در امریکا ۱۰۰ دلار و حداکثر آن ۵ میلیون دلار می باشداز مزایای این اوراق عاری از ریسک بودن آنها می باشد. قیمت این اوراق بر مبنای عدد ۱۰۰ و با ۶ رقم اعشار نشان داده می شود برای آگاهی از چگونگی فروش این اوراق با صرف یا کسر به جدول زیر توجه کنید:

:(Municipal Securities) اوراق قرضه شهرداری

بیش از ۵۰ هزار ایالت ،دولت محلی و آژانس های وابسته به آنها در امریکا وجود دارند که جهت ساخت ، بهبود و تعمیرات مدارس ،خیابانها ، بزرگراهها،بیمارستانها ، پل ها ،خانه ها

ارزان قیمت،سیستم آب و فاضلاب،بنادر ، فرودگاهها و بسیاری دیگر از مکان های عمومی اقدام به انتشار اوراق قرضه آمریکا و تدارک وجوه می نمایند.

از مزایای این اوراق معافیت مالیاتی آنها می باشد.

:( Corporate Bond) اوراق قرضه شرکتها

این اوراق توسط شرکتها برای افزایش سرمایه جهت تامین مالی در امکانات، تجهیزات، تحقیق، توسعه، تکنولوژی های جدید و توسعه عمومی تجارت منتشر می شوند

از مزایای این اوراق بالاتر بودن نرخ بهره آن نسبت به اوراق قرضه دولتی می باشد

:(Money Market Instruments) ابزارهای بازار پول

اغلب اوراق قرضه جهت تامین مالی پروژه های بلند مدت منتشر می شوند چنانچه این اوراق به صورت کوتاه مدت انتشار یابد تحت عناوین زیر قرار می گیرند:

(Bankers acceptances) برات های تضمین شده بانک

(Commercial paper) اوراق تجاری

ها CDs یا همان ( certificates of deposit) گواهی های سپرده

: MBS یا (Mortgage-backed securities) اوراق قرضه با پشتوانه رهنی

این اوراق توسط موسسات دولتی مانندGinnie Mae یا موسسات مورد حمایت دولت مانند Freddie Macو Fannie Mae منتشر می شوند در واقع این موسسات این اوراق را به پشتوانه مجموعه از وام های رهنی بخش مسکن(که ممکن است این وام ها را خود داده باشند یا آنها را از دیگر بانکها خریده باشند) که در ترازنامه خود دارند منتشر می کنند (فرایند تبدیل وام به اوراق قرضه یا securitizing) و پس از فروش آنها به سرمایه گذاران وجوه حاصله را مجددا وارد چرخه پرداخت وام مسکن می کنند .در واقع با این اقدام وجوه لازم جهت پرداخت به متقاضیان وام مسکن فراهم می گردد.

از مزایای خرید اوراق قرضه با پشتوانه رهنی ، بازگشت قسمتی اصل و فرع آن در پایان هر ماه می باشد در حالیکه در سایر اوراق قرضه اصل مبلغ فقط در سررسید قابل دریافت است.

: ABS یا (Asset-Backed Securities) اوراق قرضه با پشتوانه دارایی

است با این تفاوت که به جاری پشتوانه “رهن یا وام مسکن”از دارایی های دیگری از قبیل بدهی کارت MBS فرایند وجودی این اوراق هماننداعتباری،وام های پرداختی بابت خودرو،وام های پرداختی بابت لوازم منزل، لیزینگ تجهیزات، حسابهای دریافتنی ، وام های پرداختی به موسسات تجاری کوچک و سایر وام ها استفاده می شود.ناشران این اوراق موسسات می باشند.

اعتبار اوراق قرضه:

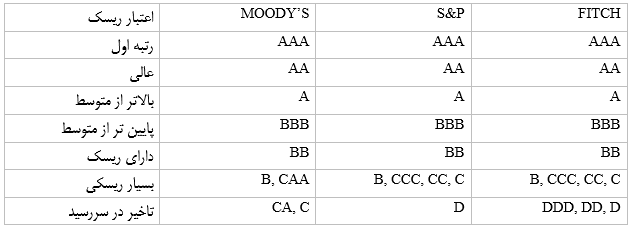

در آمریکا سه شرکت وجود دارند که اوراق قرضه را درجه بندی می کنند و به اصطلاح به آنها اعتبار می دهند.

این سه شرکت عبارتند از : ، Fitch IBCA، Moody’s Investor Service، Standard and Poor’s Ratings Services

به طور کلی رابطه اعتبار اوراق قرضه با نرخ بهره آن رابطه ای معکوس است یعنی هر چه اعتبار اوراق قرضه بیشتر باشد نرخ بهره آن کمتر است و بالعکس.

جدول زیر شامل علائم مورد استفاده برای اعتبار دهی می باشد: دلایل افزایش و کاهش در بازدهی اوراق قرضه خزانه داری

دلایل افزایش نرخ بازدهی:

· فروش اوراق قرضه بعلت خرید سهام و دارایی های پر ریسک (ریسک پذیری)

· فروش اوراق قرضه بخاطر انتظارات تورمی

· پیش بینی افزایش نرخ بهره توسط بانک مرکزی (سیاست انقباضی)

دلایل کاهش نرخ بازدهی:

· خرید اوراق قرضه بعلت شرایط ریسک گریزی

· پیش بینی کاهش نرخ بهره بانک مرکزی (سیاست انبساطی)

فواید وریسک های اوراق قرضه

اوراق قرضه میتواند وسیلهای برای حفظ سرمایه و کسب بازده قابل پیشبینی باشد و سرمایهگذاری در اوراق قرضه جریانهای ثابتی از درآمد حاصل از پرداخت های بهره را قبل از سررسید فراهم میکند.

مانند هر سرمایهگذاری، اوراق قرضه دارای ریسکهایی هستند، ریسک هایی مثل: ریسک اعتباری: ممکن است ناشر نتواند بهموقع بهره یا اصل را پرداخت کند و درنتیجه اوراق قرضه خود را نکول کند.

ریسک نرخ بهره: تغییرات نرخ بهره میتواند بر ارزش اوراق قرضه تأثیر بگذارد. اگر اوراق قرضه تا سررسید نگهداری شوند، سرمایهگذار ارزش اسمی بهاضافه بهره را دریافت میکند.

اگر قبل از سررسید فروخته شود، ممکن است ارزش اوراق قرضه بیشتر یا کمتر از ارزش اسمی باشد. افزایش نرخ بهره اوراق قرضه تازه منتشرشده را برای سرمایهگذاران جذابتر میکند، زیرا اوراق قرضه جدیدتر نرخ بهره بالاتری نسبت به اوراق قدیمی دارند. برای فروش اوراق قرضه قدیمی با نرخ بهره کمتر، ممکن است مجبور شوید آن را با تخفیف بفروشید.

ریسک تورم: تورم یک حرکت صعودی عمومی در قیمتها است. تورم قدرت خرید را کاهش میدهد که برای سرمایهگذارانی که نرخ بهره ثابتی دریافت میکنند یک ریسک است.

ریسک نقدینگی: این خطر وجود دارد که سرمایهگذاران، بازاری برای اوراق قرضه پیدا نکنند و بهطور بالقوه مانع از خرید یا فروش آنها در صورت تمایل میشود اما در کل میزان نقدینگی اوراق قرضه دولتی و شرکتی بسیار زیاد است و افراد میتوانند بهراحتی با فروش این اوراق در بازار ثانویه یا بورس، اوراق خود را به پول نقد تبدیل کنند

زمانی که اوضاع اقتصادی نابسامان شود، خریداران اوراق قرضه دولتی وضعیت بهتری نسبت به سهامداران شرکتهای بورسی ورشکسته شده خواهند داشت.

تازه ها

گوناگون

گواردیولا چگونه برترین مربی تاریخ شد؟

واقعیتهای تلخ «پپ»

خرید و فروش غیرقانونی انواع حیوانات و پرندگان کمیاب ادامه دارد

دستبرد تخصصی به حیات وحش

در گفتوگوی جام جم آنلاین با حجتالاسلام دکتر قاسم خانجانی بررسی شد