«جامجم» از نکات مثبت و منفی طرح جدید سازمان بورس گزارش میدهد

استقبال کمرمق بورسیها از بستهحمایتی

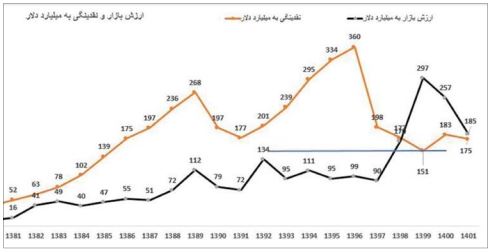

در ادامه تداوم روند تبدیل سهام حقیقی به حقوقی در طول دو سال گذشته، بازار با خروج بیش از ۹۴۰میلیارد تومان در ۷ آبان، بیشترین رکود خود را در سال ۱۴۰۱ ثبت کرد. با وجود افزایش نسبی معاملات خرد، با تداوم روند تبدیل سهام حقیقی به حقوقی، از ابتدای پاییز بیش از ۶۰۰۰ میلیارد تومان پول نقد از بازار خارج شدهاست و در کنار حجم پایین معاملات روزانه، باعث تشدید بحران جریان نقدی در بازار شده است که مهمترین دلیل عدم خروج بازار سرمایه از معاملات فرسایشی در طول دو سال گذشته است.

روند معاملات خرد در این بازار نشان میدهد تنها یک روز در پاییز و پنج روز در تابستان تبدیل سهام حقوقی به حقیقی مثبت بوده و شتاب خروج پول از بازار به نسبت سال قبل بیشتر شده است. در طول سال ۱۴۰۱، بیش از ۲۸هزار میلیارد تومان از ارزش سهام بخش حقیقی به بخش حقوقی منتقل شده است و ضمن تثبیت ارزش روزانه معاملات روی کانال ۲۰۰۰میلیارد تومان، نقدشوندگی بازار (بهعنوان یکی از اصلیترین مولفههای بازار سهام) را تحت تاثیر خود قرار داده است. بدون طراحی ابزارهای مالی جذاب و قدرتمند برای جلب اعتماد سرمایهگذار، تغییر این روند در کوتاهمدت دور از انتظار است.

بازدهی ماهانه بازار سهام نشان میدهد که شاخص کل در ماه فروردین رشد بیش از ۱۰درصدی و در ماه اردیبهشت نزدیک به ۵ درصدی را ثبت کرد. از ابتدای خرداد، بورس تحت تاثیر احتمال کاهش نرخ ارز، بیثباتی قوانین (نرخ خوراک پتروشیمی، معافیت مالیاتی سپردههای بانکی حقوق و عوارض صادراتی)، تداوم قیمتگذاری دستوری، ابهام در اجرای بسته ۸بندی حمایتی از بورس ــ بهویژه نرخ بهره بانکی و بینبانکی، طولانیشدن روند واگذاری سهام خودرویی به بخش خصوصی، عدم شفافیت سیاستهای مالیاتی، رکود جهانی و شروع روند کاهش قیمت کامودیتیها و تناقض رفتاری سیاستگذاران دولتی در قبال حمایت از بورس وارد یک روند نزولی شد و تمام بازدهی مثبت دو ماه ابتدای خود را تا پایان شهریور بازپس گرفت و در ۴۰روز ماه پاییز با رشد منفی ۵.۸ درصد، شدیدترین ریزش ماهانه و بدترین عملکرد را در میان بازارهای سرمایهگذاری ثبت کرد. شاخص نسبت قیمت سهام به سود پیشبینی شده (E/P) بازار سهام در راستای روند کاهشی خود در دو سال گذشته به کمتر از ۸ واحد رسیده است که تقریبا معادل متوسط بلندمدت خود در یک دهه گذشته است. این موضوع یکی از مهمترین ریسکهای منفی فاندامنتال (بنیادی) سرمایهگذاری در این بازار را کاهش داده و به یک فرصت مناسب برای اجرای سیاستهای جذب سرمایه تبدیل شده است. در صورت بهبود جریان نقدی و افزایش تقاضای خرید سهام، بازار سرمایه از پتانسیل بالاتری برای رشد به نسبت بازارهای موازی برخوردار است.

جزئیات بسته ۱۰بندی

بازدهی ماهانه بازار سهام نشان میدهد که شاخص کل در ماه فروردین رشد بیش از ۱۰درصدی و در ماه اردیبهشت نزدیک به ۵ درصدی را ثبت کرد. از ابتدای خرداد، بورس تحت تاثیر احتمال کاهش نرخ ارز، بیثباتی قوانین (نرخ خوراک پتروشیمی، معافیت مالیاتی سپردههای بانکی حقوق و عوارض صادراتی)، تداوم قیمتگذاری دستوری، ابهام در اجرای بسته ۸بندی حمایتی از بورس ــ بهویژه نرخ بهره بانکی و بینبانکی، طولانیشدن روند واگذاری سهام خودرویی به بخش خصوصی، عدم شفافیت سیاستهای مالیاتی، رکود جهانی و شروع روند کاهش قیمت کامودیتیها و تناقض رفتاری سیاستگذاران دولتی در قبال حمایت از بورس وارد یک روند نزولی شد و تمام بازدهی مثبت دو ماه ابتدای خود را تا پایان شهریور بازپس گرفت و در ۴۰روز ماه پاییز با رشد منفی ۵.۸ درصد، شدیدترین ریزش ماهانه و بدترین عملکرد را در میان بازارهای سرمایهگذاری ثبت کرد. شاخص نسبت قیمت سهام به سود پیشبینی شده (E/P) بازار سهام در راستای روند کاهشی خود در دو سال گذشته به کمتر از ۸ واحد رسیده است که تقریبا معادل متوسط بلندمدت خود در یک دهه گذشته است. این موضوع یکی از مهمترین ریسکهای منفی فاندامنتال (بنیادی) سرمایهگذاری در این بازار را کاهش داده و به یک فرصت مناسب برای اجرای سیاستهای جذب سرمایه تبدیل شده است. در صورت بهبود جریان نقدی و افزایش تقاضای خرید سهام، بازار سرمایه از پتانسیل بالاتری برای رشد به نسبت بازارهای موازی برخوردار است.

جزئیات بسته ۱۰بندی

انتشار اوراق تبعی با هدف بیمه اصل سرمایه اشخاص حقیقی تا سقف ۱۰۰ میلیون تومان برای هر سبد سهام ۹۶درصد کدهای حقیقی فعال در بورس را شامل خواهد شد. انتشار اوراق اختیار تبعی فروش روی سهام موجود در صندوقهای درآمد ثابت تا سقف ۴۰هزار میلیارد تومان و تزریق منابع جدید توسط صندوقهای حاکمیتی برای خرید سهام در بازار سرمایه، میزان، محل تامین و سهم هر نهاد و صندوق در ابلاغیه سازمان بورس نامشخص است. همچنین افزایش سپردهگذاری مستقیم سازمان بورس نزد صندوق تثبیت که منابع لازم برای این سیاست اتخاذ شده مشخص نشده است.

انتقادات به بسته حمایتی

استقبال کم فعالان بازار سرمایه از این بسته حمایتی نشان میدهد انتظارات عمومی فعالان اقتصادی نسبت به مداخله دولت در بازار و اعمال اصلاحات عمیقتر اقتصادی بسیار بالا رفته است و انتشار بستههای حمایتی، بدون پیوستهای اجرایی و التصاق آن به سیاستهای کلان اقتصادی و اسناد بالادستی نمیتواند به تنهایی فضای روانی ــ به نسبت منفی ــ را نسبت به آینده بازارهای مالی تغییر بدهد. بسته حمایتی سازمان بورس از بازار سرمایه با هدف کاهش تبعات منفی افت جریان نقدی در ماههای اخیر تدوین شده است و تنها ریسکهای ناشی از سیاستهای پولی و مالی بودجه سال ۱۴۰۲ را پوشش خواهد داد و تغییری در روند نماگرهای بنیادی بازار سهام ایجاد نخواهد کرد. این درحالی است که مطالبه اصلی سهامداران حرفهای بازار سهام معطوف به کاهش دخالتهای دولت در بازار، شفافیت معاملات و صورتهای مالی شرکتهای بورسی و پایداری قوانین خلاصه شده که این بسته نسبت به آنها بیتوجه است.

نکات مثبت بسته حمایت از بورس

انتشار اوراق اختیار فروش تبعی یکی از مهمترین ابزارهای مشتقه مالی در بازار سرمایه برای پوشش ریسکهای تحمیلی است و به نوعی نقش بیمه سرمایههای خرد را ایفا میکند و میتواند اثر مثبتی روی بازگشت اعتماد به بازار داشته باشد. طبق بسته پیشنهادی سازمان بورس، این اوراق در سقفی معادل ۲۰درصد بالاتر از ارزش پرتفوی کدهای معاملاتی در تاریخ چهارم آبان (بعد از ریزش شدید روز چهارشنبه) و در سررسید یکساله به فروش خواهد رسید. فاصله نیم ساعته در معاملات بورس و فرابورس به بستری برای نوسانگیری و شاخصسازی تبدیل شده بود و حذف آن به افزایش شفافیت و بازگشت اعتماد به معاملات فرابورس کمک خواهد کرد. افزایش منابع مالی صندوق تثبیت بازار سرمایه باعث بهبود نقش این صندوق در اجرای سیاستهای عمومی حاکمیتی در شرایط بحرانی (مخاطرات بیرونی) خواهد داشت؛ هرچند با توجه به ارزش معاملات روزانه، تزریق ۵۰۰۰ میلیارد تومان در ایفای این نقش ناکافی است. عدم تعیین محدوده حمایتی از نرخ بهره بازار بینبانکی دست سیاستگذار را برای مداخله موثر ولازم در بازار بازخواهد گذاشت. افزایش خرید سهام از سوی شرکتهای دولتی (بانکها و...) به جای سپردهگذاری و سرمایهگذاری در بازارهای غیرمولد به افزایش تقاضای موثر در بورس کمک خواهد کرد.

مهمترین ریسکهای بورس در نیمه دوم سال

کاهش عرضه انرژی (برق و گاز) صنایع: دولتها در طول سالهای اخیر ناترازی بازار انرژی ایران را با کاهش عرضه به صنایع جبران میکنند که در صورت تداوم خشکسالی (کاهش تولید برقابی) و طولانی شدن روزهای سرد سال (کاهش تحویل گاز به نیروگاهها و صنایع) سطح تولید برخی از شرکتهای شاخصساز در نیمه دوم سال با کاهش مواجه خواهد شد. این موضوع بر سودآوری این شرکتها و ارزش سهام معاملاتی آنها تاثیر منفی خواهد گذاشت. همچنین باید توجه داشت ریزش قیمت جهانی کامودیتیها ادامه دارد. عمده بازارهای جهانی کالاهای واسطهای تحتتاثیر سیاستهای پولی بانکهای مرکزی، رکود اقتصادی و کاهش تقاضای موثر در کشورهای درحالتوسعه، رشد چهارماه ابتدای سال میلادی، متاثر از جنگ اوکراین را پس گرفته است و در برخی از کالاها به کمتر از قیمت ابتدای سال بازگشته است. باتوجه به اینکه بازار سهام ایران کامودیتیمحور و وابسته به قیمت و تجارت جهانی این محصولات است، انتظار میرود با کاهش سودآوری شرکتها مواجه شود. از سوی دیگر سیاست قیمتگذاری دستوری همچنان ادامه دارد. این فرآیند بهعنوان ابزار دولت برای مداخله مستقیم برای مدیریت عرضه ارزانتر برخی کالاها و خدمات بهکار میرود. تامین بخشی از کسری بودجه از محل درآمدهای شرکتها مورد دیگری است که باید به آن توجه کرد. کاهش درآمد و منابع مالی دولت، رویکرد سازمانها و نهادهای دولتی را نسبت به سود تقسیمی مجامع تغییر داده است. اتخاذ سیاستهای حمایتی از شاخص بورس بهخصوص در موضوع نرخ ارز، سود بانکی و حقوق گمرکی در تضاد با برنامههای کاهش تورم و رشد تولید در بخش حقیقی اقتصاد است. از سوی دیگر ادامه کاهش ارزش بازار سرمایه میتواند بر فضای روانی اقتصاد و سرمایهگذاران خرد در شروع سال دوم دولت سیزدهم سنگینی کند.

کنترل رفتارهای هیجانی

بهجز انتشار اوراق تبعی، پیشنهادهای بسته حمایتی بورسی شامل اصلاحات بنیادی بازار سرمایه نیست و به درخواستهای کارشناسان این بازار بیتوجهی کرده است: حذف یا افزایش دامنه نوسان، توقف نظام قیمتگذاری دستوری، افزایش سهام شناور، مجوز فروش استقراض، اصلاح مقررات حجم مبنا، شفافیت مالی و اطلاعاتی، نظارت بر معاملات الگوریتمی و رانتی و... و در شرایطی که مشکلات بازار سهام ریشه در الف (نااطمینانی حاصل از سقوط تاریخی ارزش سهام در سال ۹۹ و خسارت قابلتوجه سرمایهگذاران خرد) و افت شاخصها در اقتصاد حقیقی دارد، بسته پیشنهادی سازمان بورس به تنهایی قادر به حل بحرانهای مزمن این بازار نیست و باید براساس پتانسیلهای آن مورد تحلیل قرار بگیرد. ایجاد انتظارات کاذب در فضای عمومی تنها به تقویت فشار مطالبات از دولت منتهی خواهد شد و موفقیتهای این بسته سیاستی را زیر هجمه رسانهای پنهان خواهد کرد. به نظر میرسد هدف سازمان بورس از انتشار این بسته حمایتی تنها تاثیرگذاری روانی بر سرمایهگذاران، کنترل فضای هیجانی بازار و کاهش فشار رسانهای بر خود باشد. بیتوجهی به تدوین پیوست رسانهای برای انتشار عمومی تصمیمات حساسیتبرانگیز اقتصادی به پاشنه آشیل سیاستهای اقتصادی دولت تبدیل شده است و به مانعی برای همراهی و جذب افکارعمومی و تاثیرگذاری بر گروههای هدف تبدیل شده است.

روزنامه جام جم

تازه ها

گوناگون

پیشنهاد سردبیر

گواردیولا چگونه برترین مربی تاریخ شد؟

واقعیتهای تلخ «پپ»

خرید و فروش غیرقانونی انواع حیوانات و پرندگان کمیاب ادامه دارد

دستبرد تخصصی به حیات وحش

گفت و گو

در گفتوگوی جام جم آنلاین با حجتالاسلام دکتر قاسم خانجانی بررسی شد