۷ نکته در نقد نظریه استقلال بانک مرکزی از دولت برای نجات اقتصاد ایران / چرا نسخه وارداتی برای مهار تورم جواب نمیدهد؟

به گزارش جام جم آنلاین، سید یاسر جبراییلی، رئیس مرکز ارزیابی و نظارت راهبردی اجرای سیاستهای کلی نظام در یادداشتی تحقیقی در ۷ نکته به نقد استدلال طرفداران استقلال بانک مرکزی و نسخههای وارداتی برای علاج مشکلات اقتصادی ایران پرداخته است که در ادامه می خوانید:

اواخر اردیبهشتماه سالجاری، کلیات طرحی با عنوان «مسئولیت، اهداف، ساختار و وظایف بانک مرکزی» به تصویب مجلس شورای اسلامی رسید که به طرح «استقلال بانک مرکزی» مشهور شد. طراحان و مدافعان این طرح، فلسفه آن را «کنترل تورم» عنوان کرده اند و چکیده استدلالهای آنان را میتوان در سخنان آقای عبدالناصر همتی رئیس کل بانک مرکزی دولت دوازدهم مشاهده کرد: «امروزه، مهمترین دست آورد علم اقتصاد در عرصه سیاست گذاری، شناخت ریشههای تورم ودرمان آن است. این مهم، نتیجه سه تغییر مهم و کلیدی بوده است و آن اذعان به اینکه ۱-سیاست مالی بر اساس یک قاعده مشخص انجام گیرد ۲-سیاست پولی مستقل و متمرکز بر اهداف مصرح قانونی خود باشد ۳-بانک مرکزی متعهد به هدف کاهش پایدارتورم باشد. برای تحقق این سه امر، درکشورهایی که توفیقات مهمی در مهار و کنترل تورم داشتهاند، نهاد قانونگذار اجازه هرگونه دخالت و سلطه بر سیاستگذاری پولی را از نهادهای مختلف گرفته است و به طور مشخص، بانک مرکزی را متولی سیاست پولی کرده و لذا، استقلال بانک مرکزی صورت قانونی و الزام آور به خود گرفته است»(همتی، 1399). از آنجائیکه بانک مرکزی هم نقشی اساسی در سیاستگذاری اقتصادی ایفا میکند و هم یک بازیگر کلیدی در اجرای سیاستهای اقتصادی است، یادداشت حاضر برآن است که ایده استقلال بانک مرکزی و طرح مجلس را از منظر اقتصاد سیاسی مورد مداقه قرار دهد.

ریشههای نظری ایده استقلال بانک مرکزی را باید در تئوری «ناسازگاری زمانی» جستجو کرد. پیرو اوج گرفتن بحث «انتظارات عقلایی» در مطالعات اقتصادی که از دهه 1960 آغاز شده بود، فین کیدلند و ادوارد پرسکات طی مقالهای در سال 1977 استدلال کردند که اگر یک سری قواعد لایتخلف بر افعال سیاستگذاران قید نزند، آنها هرچقدر هم نیت خیر برای جامعه داشته باشند، گرایش به عقبنشینی از سیاستهای اعلامی خود دارند و این عقبنشینیها سیاستهای آتی را دچار بحران اعتبار میکند. وقتی بازیگران عقلایی میدانند که مقامات همواره امکان عقبنشینی از سیاست اعلانی را دارند، آن سیاستها و هر تغییر دیگری در سیاست برای افزایش رفاه مردم موثر نخواهد بود، چراکه فعالان اقتصادی رفتارشان را بر اساس انتظاراتی که درباره تغییر سیاستهای دولت دارند، تعدیل میکنند. بدین نحو که فعالان اقتصادی رفتار فعلی خود را بر اساس «انتظارات عقلایی»شان از سیاستهای دولت در آینده شکل میدهند، اما دولت بدون توجه به این انتظارات، سیاستی را انتخاب میکند که به زعم خودش بهینه و مطلوب است. از آنجائیکه فعالان اقتصادی بر اساس انتظاراتشان اقدام میکنند، نتایج این اقدامات شرایط جدیدی را ایجاد میکند که با سیاست انتخابی سازگاری ندارد؛ لذا دولت ناگزیر میشود بر اساس صلاحدید عمل کند و سیاستی را که قبلا بهینه و مطلوب تشخیص داده بود، کنار گذاشته و سیاست دیگری اتخاذ کند (Kydland and Prescott, 1977). بنابراین، میتوان گفت ناسازگاری زمانی عبارت است از تغییر ترجیحات سیاستگذاران اقتصادی در طی زمان؛ به نحوی که سیاست مرجح در یک نقطه زمانی، با ترجیحات سیاستگذاران در نقطه زمانی دیگر سازگار نباشد. این ناسازگاری زمانی، برنامهریزیها و سیاستگذاریهای اقتصادی را بی اثر میکند.

تئوری «ناسازگاری زمانی» با مثالهای مختلفی توضیح داده میشود. از جمله اینکه فرض کنید سیاست دولت این است که شهروندان در مسیلها خانهسازی نکنند چون مجبور میشود برای حفاظت از جان شهروندان اقدام به سدسازی در مسیر سیل نماید که با توجه به هزینههایش یک سیاست نامطلوب است. اما اگر مردم در مسیل خانه ساخته باشند، سیاست دولت تغییر میکند و در چنین شرایطی، سدسازی در مسیل تبدیل به سیاست بهینه میشود. از آنجائیکه بنا به تجارب گذشته، مردم میدانند (انتظار عقلایی دارند) که اگر در مسیل خانهسازی شد، دولت مصلحتاندیشی کرده و سیاست نساختن سد را کنار خواهد گذاشت، در مسیل خانهسازی میکنند. کیدلند و پرسکات معتقد بودند که میتوان با وضع یک سری «قواعد لایتخلف» و پرهیز از «سیاستهای صلاحدیدی»، به عملکرد اقتصادی بهتری دست یافت. در واقع آنها در پی جایگزینی قاعده با مصلحت در برنامهریزیهای اقتصادی بودند تا جلوی رفتارهای مخل ناشی از انتظارات عقلایی را بگیرند. چه، ایجاد تقید و محدودیتهای قابل انتظار برای سیاستهای صلاحدیدی، از بروز مشکل ناسازگاری زمانی جلوگیری میکند.

سال 1983 رابرت بارو و دیوید گوردون با استناد به تئوری ناسازگاری زمانی، استدلال کردند که دولتها ثبات قیمتها را یک سیاست مطلوب دانسته و آن را اعلام و اعمال میکنند؛ اما به محض اینکه تورم کنترل شد، چون معتقدند بر اساس منحنی فیلیپس افزایش غافلگیرانه نرخ تورم موجب کاهش نرخ بیکاری و همچنین کاهش ارزش واقعی بدهیهای دولت میشود، این انگیزه را دارند که سیاست تثبیت قیمتها را که قبلا مطلوب تشخیص داده بودند، با صلاحدید خود کنار گذاشته و با عرضه پول، به یک تورم غافلگیرانه دامن بزنند. اما واقعیت این است که تکرار این رفتار از سوی دولت، باعث میشود این انتظار عقلایی برای فعالان اقتصادی شکل بگیرد که چون دولت از عدم پایبندی به سیاست اعلانی تثبیت قیمتها نفع میبرد، به آن پایبند نخواهد بود. لذا قیمتها و دستمزدها را بر اساس انتظاری که از نرخ تورم در آینده دارند، تعدیل میکنند، به طوریکه قبل از عرضه پول و ایجاد تورم غافلگیرانه توسط دولت، تورم انتظاری ایجاد میشود و سیاست دولت در ثبات قیمتها و کنترل تورم ناکام میماند. نتیجه اینکه همان نفع کوتاه مدت (کاهش نرخ بیکاری) که دولت میخواست از تورم غافلگیرانه عایدش شود نیز از بین میرود، اما تورم افزایش مییابد(Barro and Gordon, 1983).

سال 1985، کنت راگاف برای حل این معضل پیشنهاد کرد که اگر بانک مرکزی به عنوان متولی سیاست پولی از دولت مستقل شده و فردی در راس آن قرار گیرد که هدفش ایجاد ثبات در قیمتها و کنترل تورم باشد، اقتصاد از ناحیه وسوسه سیاستمداران برای عرضه پول و ایجاد اشتغال، دچار تورمهایی بدون دستاورد واقعی نخواهد شد.(Rogoff, 1985). این نظریه، مبنایی برای آغاز موج اصلاحات در بانکهای مرکزی شد و تجویز «استقلال بانک مرکزی» در دستور کار صندوق بینالمللی پول قرار گرفت؛ به نحوی که تبدیل به یکی از شرایط اعطای وام توسط این صندوق شد(Kern, Reinsberg and Rau-Goehring, 2020).

در ایران نیز مدتی است جریان نئولیبرال، استقلال بانک مرکزی را برای «کنترل تورم» ترویج و تجویز میکند. درباره اعتبار این نسخه برای حل معضل تورم در ایران و نیز تبعات استقلال بانک مرکزی برای پیشرفت کشور، نکات ذیل قابل تامل است.

معضل تورم

1- نخستین نکتهای که درباره نسخه استقلال بانک مرکزی برای کنترل تورم نیازمند تدقیق است، نگاه تکعلتی نئولیبرالها به معضل تورم است. برای درک اشکال این نگاه، میتوان به همان منطقی رجوع کرد که کیدلند و پرسکات برای ارائه نظریه «ناسازگاری زمانی» استفاده کردند. آنها میگفتند برنامهریزی اقتصادی، یک بازی در مقابل طبیعت نیست، بلکه یک بازی در مقابل بازیگران اقتصادی عقلایی است. یعنی ما در برنامهریزی اقتصادی، با موجوداتی که یک رفتار ثابت و قابل پیشبینی دارند، مواجه نیستیم که بتوانیم برایشان برنامهریزی کنیم و آنها در برابر کنشها و طراحیهای ما منفعل باشند. بر همین اساس، باید گفت ما در جامعه انسانی علاوه بر اینکه با بازیگران عقلایی طرف هستیم، با پدیدهها و رخدادهای چندوجهی و چندعلتی نیز مواجهیم. به عبارت دیگر، پدیدههای اجتماعی هم ناشی از دلایل متعدد هستند و هم در آنها بازیگران متعدد با ویژگیهای متعدد ایفای نقش میکنند.

در چنین شرایطی، نمیتوان و نباید تورم را صرفا ناشی از عرضه غافلگیرانه پول توسط دولت برای ایجاد اشتغال دانست و نوشداروی ادعایی «مستقل کردن ماشین عرضه پول -یعنی بانک مرکزی- از دولت» را برای درمان تورم تجویز کرد. عوامل متعددی دست اندرکار ایجاد تورماند و سهم اثرگذاری هرکدام از آنها بسته به شرایط سیاسی، اقتصادی، اجتماعی و... فرق میکند. محسن مهر آرا و آرزو غضنفری اثر 13 متغیر اقتصادی را بر روی تورم در ایران در دوره 1391-1338 بررسی کردهاند که رشد قیمت انرژی، عدم تعادل پولی، رشدنرخ ارز در بازار آزاد، رشد تولید ناخالص داخلی و... از جمله آنها هستند. رتبه نخست نیز به «رشد قیمت انرژی» اختصاص یافته است(مهرآرا و غضنفری، 1393). علاوه بر این متغیرهای اقتصادی، دلایل دیگری نظیر تخصیص نامناسب تسهیلات از سوی بانکها، عدم نظارت بر توزیع صحیح کالاها و خدمات، احتکار و سوداگری و... نیز میتوان برای تورم برشمرد. اگر یکی از این عوامل را علت تام یا اقوی بگیریم و میزان تعیین کنندگی آن را در هر حال و شرایطی، به طور مطلق ثابت تلقی کنیم، دچار دگماتیسمی شدهایم که ما را از واقعیت امر اجتماعی که همیشه متغیر و متحول و متنوع است، دور میکند. بنابراین، این ادعای تجویزکنندگان استقلال بانک مرکزی که تنها دلیل تورم، عرضه پول توسط دولت برای ایجاد اشتغال است و میتوان با مستقل کردن بانک مرکزی از دولت و توقف عرضه پول، نرخ تورم را کنترل کرد، به هیچ وجه پذیرفتنی نیست.

بیکاری و تورم رابطه مستقیم ندارند

2- نکته بعدی، درباره مفروض گرفتن اعتقاد سیاستگذاران پولی به «مبادله معکوس میان تورم و بیکاری» و وسوسه شدن آنها برای ایجاد تورم غافلگیرانه با هدف کاهش نرخ بیکاری است. اولا امروزه اثبات شده است که میان تورم و بیکاری رابطه علّی وجود ندارد. یعنی اینگونه نیست که با ایجاد تورم بتوان بیکاری را کاهش داد یا اینکه کاهش نرخ بیکاری موجب افزایش تورم شود. آنچه در برخی مطالعات قرن بیستم مشاهده شد، یک رابطه همبستگی میان تورم و بیکاری بود که در دهه نخست قرن بیست و یکم، همیشگی بودن این رابطه همبستگی نیز زیر سوال رفت. چه، در یک دهه منتهی به بحران 2008 هم نرخ بیکاری پائین بود و هم نرخ تورم(Dorn, 2020). ثانیا فقدان رابطه علّی میان تورم و بیکاری، وجود انگیزه در سیاستمداران برای ایجاد تورم غافلگیرانه با هدف کاهش نرخ بیکاری را نیز زیر سوال میبرد. آلن بلیندر قائم مقام فدرال رزرو آمریکا طی سالهای 96-1994 در کنفرانسی که با عنوان «آنچه بانکداران مرکزی و دانشگاهیان میتوانند از هم بیاموزند» ارائه کرده، میگوید: «اقتصاددان ها سر قبر خالی گریه میکنند و میتوانند با گوش دادن به مدیران اجرایی چیزهای زیادی بیاموزند. بسیاری از تئورسینها با استناد به نظریه کیدلند و پرسکات، مدعی شدهاند که سیاست پولی دچار معضل ناسازگاری زمانی است. از آنجائیکه منحنی فیلیپس شامل یک مبادله میان بیکاری و تورم غیرمنتظره است، بانکداران مرکزی پیوسته وسوسه می شوند که از طریق دامن زدن به تورم غافلگیرانه، به کاهش موقت در نرخ بیکاری دست یابند. اما در شرایطی که فعالان اقتصادی انتظارات عقلایی دارند، در بلند مدت این سیاست صلاحدیدی (برای ایجاد تورم غافلگیرانه) موجب تورم بیش از اندازه می شود، بدون اینکه نرخ بیکاری را کاهش دهد... من در طول مدیریتم در بانک مرکزی، نه شاهد چنین چیزی بودم نه خودم وسوسه شدم که چنین کاری انجام دهم. فکر نمیکنم همکارانم هم چنین فکری کرده باشند. به جد معتقدم که این معضل تئوریک، در دنیای واقعی یک نامعضل است»(Blinder, 1997). او استدلال میکند که بانکداران مرکزی به تکالیف قانونی خود عمل میکنند نه وسوسههای ناشی از باورهایشان. ثالثا، ترویج و تجویزکنندگان استقلال بانک مرکزی در ایران، نمیتوانند شاهدی بیاورند که دولت یا بانک مرکزی ما دست به ایجاد تورم غافلگیرانه میزند تا نرخ بیکاری را کاهش دهد. در برخی مطالعاتی که با عنوان بررسی ناسازگاری زمانی در ایران انجام شده است (ازجمله خلیلی عراقی و گودرزی فراهانی، 1394؛ و فلاحی، سلیمی فر و مردانی، 1397)، هیچ نشانهای از استناد به عرضه غافلگیرانه پول توسط دولت با هدف ایجاد تورم و کاهش نرخ بیکاری، دیده نمیشود. و این یک پرسش اساسی است که وقتی تورم در ایران بالغ بر 10 علت دارد، چگونه میتوان آن را صرفا به عرضه «غافلگیرانه پول با انگیزه کاهش نرخ بیکاری» نسب داد و از «ناسازگاری زمانی» بحث کرد؟!

تامین کسری بودجه

3- نئولیبرالهای ایرانی در این مرحله از بحث، موضوع دیگری را پیش میکشند و میگویند درست است که دولت ما با هدف ایجاد تورم غافلگیرانه و کاهش نرخ بیکاری، دست به عرضه پول نمیزند، اما برای تامین کسری بودجه خود، از طریق بانک مرکزی پول عرضه کرده و تورم ایجاد میکند. نکته اینجاست که اولا این مسئله چه ارتباطی به بحث ناسازگاری زمانی دارد که نسخه ارائه شده برای حل آن معضل تئوریک -و البته بیربط به دنیای واقعی- را برای مقابله با تورم ناشی از پولیشدن کسری بودجه تجویز میکنید؟! ثانیا فقط کسری بودجه دولت نیست که باعث عرضه پول و ایجاد تورم میشود. وقتی آمار و اطلاعات 10 سال اخیر را مرور میکنیم، میبینیم که بخش قابل توجهی از پول عرضه شده توسط بانک مرکزی، مربوط به استقراض بانکها به ویژه بانکهای خصوصی از بانک مرکزی بوده است؛ حتی مواردی بوده که هزینههای جاری یک بانک خصوصی (مشخصا بانک آینده طی سالهای 98-97) از محل پایه پولی تامین شده است. آیا با مستقل کردن بانک مرکزی از دولت، این معضل حل خواهد شد؟ یا اینکه باید فکری به حال بانکهای خصوصی کرد که سهمی در پیشرفت کشور ندارند، اما با تحمیل فشار تورمی به مردم، اموراتشان را میگذرانند و اقلیتی را صاحب ثروت و مکنت میکنند؟! ثالثا، معضل عرضه پول برای جبران کسری بودجه، یک «انتخاب» ناشی از وسوسهشدن مقام پولی نیست که با مستقل کردن بانک مرکزی از گزینهها حذف شود؛ پولیکردن کسری، یک اضطرار ناشی از تراز نبودن منابع و مصارف بودجه است که راهحل خود را دارد و آن، اصلاح نظام ناکارآمد مالیاتی کشور است. نرخ مالیات بر تولید ناخالص داخلی(T/GDP) که درآمد مالیاتی کشورها را نسبت به اندازه اقتصادشان نشان میدهد، در کشور ما در سطح فاجعه است. طبق گزارش یورواستات، این نرخ برای سال 2019 در اتحادیه اروپا 41.1 درصد بوده است(Eurostat, 2020). در همان سال 2019 در کشورهای عضو سازمان همکاری و توسعه اقتصادی(OECD) این نرخ 33.8 درصد بوده است(OECD, 2020). این نرخ بالا البته منحصر به کشورهای صنعتی نیست. بررسی آخرین گزارشها نشان میدهد نرخ مالیات بر تولید ناخالص داخلی در کوبا 40.6 درصد، اوکراین 34.2 درصد، برزیل 32.3 درصد، اوروگوئه 30.9درصد، ترکیه 24.7 درصد، روسیه 24.2درصد، گرجستان 25.7 درصد، ونزوئلا 20.2 درصد و بهطور خلاصه در 96 کشور جهان بالای 20 درصد است. معالاسف این نرخ در ایران حدود 7 درصد است و باید گفت اصلاح این نظام ناکارآمد مالیاتی، بسیاری از نابسامانیهای اقتصادی در کشور را برطرف خواهد کرد که توقف پولیشدن کسری بودجه فقط یکی از آنهاست. در کشور ما بالغ بر 200 هزار میلیارد تومان فرار مالیاتی برآورد میشود؛ از بین 1.8 میلیون شرکت ثبت شده در سازمان ثبت اسناد و املاک، حدود 721هزار شرکت در نظام مالیاتی ثبتنام کردهاند و از این تعداد صرفا 300هزار شخص حقوقی اظهارنامه میدهند؛ از بین مودیان حقیقی و حقوقی در مجموع 854هزار مودی در نظام ارزش افزوده ثبت نام کرده اند که در سال 99 از این تعداد 343هزار نفر اظهارنامه ندادهاند. این وضعیت و دهها مسئله دیگر حاکی از این است که نظام مالیاتی ما نیاز به تحول اساسی دارد. قانون مالیات بر مجموع درآمد (PIT) باید تصویب شود، قانون مالیات بر عایدی سرمایه(CGT) باید با دقت اجرا شود. سازکارهای لازم برای مالیات بر تراکنشهای بانکی، مالیات بر سفتهبازی دارایی(PST) و مالیات بر سفتهبازی مالی(FST) باید ایجاد شود. منتهی این اصلاحات با شرایط موجود ممکن نیست. تحول در نظام مالیاتی باید تبدیل به دغدغه مرکزیت دولت شود؛ به نحوی که سازمان امور مالیاتی از وزارت امور اقتصادی و دارایی منتزع شد و به جایگاه معاونت رئیسجمهور ارتقاء یابد. بسیاری از ارگانها با اهمیتی نازلتر از سازمان امور مالیاتی در سطح معاونت رئیس جمهور فعالیت میکنند اما ما سازمان مالیاتی خود را در سطح معاونت وزارت اقتصاد تعریف کردهایم. اهمیت این سازمان بهقدری بالاست که در برخی کشورها مراکز ثبت احوال و ثبت اسناد و املاک نیز ذیل سازمان مالیاتی قرار دارند؛ یعنی هم افراد و هم شرکتها از بدو تولد در نظام مالیاتی پرونده دارند. علاوه بر اینها، اشراف برخط بر تراکنشهای بانکی کشور نیز امروز یک ضرورت برای نظام مالیاتی است. چه، بدون اشراف اطلاعاتی، اساسا هیچ تحول کارسازی در سیستم مالیاتی ما ایجاد نخواهد شد. علی ای حال، اگر در صدد جلوگیری از پولی شدن کسری بودجه هستیم، راهش اصلاح نظام مالیاتی است، نه مستقل کردن بانک مرکزی از دولت.

ابهامات استقلال

4- نکته چهارم این است که اساسا هیچ گونه «رابطه علّی» میان استقلال بانک مرکزی و کاهش نرخ تورم وجود ندارد. یعنی اولا اگر بانک مرکزی از دولت مستقل شود، هیچ تضمینی وجود ندارد که نرخ تورم کنترل شود؛ ثانیا برای کنترل نرخ تورم، استقلال بانک مرکزی یک شرط لازم نیست. برن هایو و کارستن هفکر در مقالهای با عنوان «آیا ما واقعا نیازمند استقلال بانک مرکزی هستیم؟»، استدلال میکنند که استقلال بانک مرکزی برای کنترل تورم نه شرط لازم است و نه شرط کافی؛ آنها مینویسند: «استقلال بانک مرکزی صرفا یک ابزار بالقوه برای سیاست پولی در میان ابزارهای متعدد است... استقلال بانک مرکزی نباید به عنوان یک متغیر برونزاد در نظر گرفته شود، بلکه تمرکز باید روی این پرسش باشد که «چرا بانکهای مرکزی مستقل شدهاند؟». سیاست استقلال بانک مرکزی از سوی کشورهایی با شرایط خاص انتخاب میشود که این شرایط به سیستمهای حقوقی، سیاسی، و اقتصادیشان مرتبط است.... در برخی مطالعات تجربی، محققان میان استقلال بانک مرکزی و نرخ تورم پائین رابطه «همبستگی» یافتهاند. با توجه به درونزایی استقلال بانک مرکزی، هیچ دلیلی ندارد که بپذیریم همبستگی میان نرخ تورم پائین و استقلال بانک مرکزی، پیامی درباره رابطه علت و معلولی میان این دو دارد»(Hayo and Hefeker, 2001). تمایز میان «رابطه همبستگی» و «رابطه علّی» بسیار مهم است. رابطه همبستگی میان دو پدیده، به معنی رخ دادن همزمان آنهاست و نمیتوان نتیجه گرفت که یکی علت دیگری است. یعنی اگر برخی مطالعات نشان دادهاند که استقلال بانک مرکزی با نرخ تورم پائین همبستگی دارد، به هیچ وجه نمیتوان نتیجه گرفت که استقلال بانک مرکزی موجب کاهش نرخ تورم میشود. ایگناسیو ماس از محققان بانک جهانی نیز به بحث «شرایط خاص کشورها» توجه کرده و مینویسد که در کشورهای در حال توسعه که بازارهای مالی کم عمقی دارند، صرف استقلال بانک مرکزی نمیتواند به مزایای موعود منجر شود: «احتمال دستیابی به مزایای بانک مرکزی مستقل در کشورهای کمتر توسعه یافته با بازار مالی کم عمق، بسیار کم است. مطالعات تجربی پیرامون مزایای استقلال بانک مرکزی عمدتا روی کشورهای OECD متمرکز بودهاند و مباحث نظری، تلویحا «بازارهای مالی عمیق» را مفروض گرفتهاند. مطلوبیت استقلال بانک مرکزی برای کشورهای کمتر توسعه یافته باید بر اساس ویژگیهای بومی این کشورها ارزیابی شود، نه صرفا تعمیم نسخهای که در کشورهای OECD موفق بوده است... گزارشهای انبوهی که از همبستگی میان تورم و استقلال بانک مرکزی منتشر شده اند، بانک مرکزی مستقل را به عنوان یک نسخه تضمین نمیکنند... استقلال بانک مرکزی و تورم ممکن است همبستگی داشته باشند، اما رابطه علت و معلولی میانشان نیست. این فقط یک بحث آماری نیست. اگر رابطه علی-معلولی بین دو پدیده شناسایی نشود، نمیتوان ترتیبات نهادی یا حقوقی برای استقلال بانک مرکزی تجویز کرد»(Mass, 1995).

یک شاهد قابل توجه برای اثبات این مدعا که استقلال بانک مرکزی شرط لازم و کافی برای کاهش نرخ تورم نیست، تجربه کشورهای آمریکای لاتین و حوزه کارائیب است. در دهه 1990 میلادی اصلاحات گستردهای در جهت استقلال بانک مرکزی در کشورهای آمریکای لاتین انجام شد، اما در کشورهای حوزه کارائیب از این اصلاحات خبری نبود. در نتیجه، بسیاری از بانک های مرکزی در کشورهای آمریکای لاتین مستقل شدند، اما در کشورهای حوزه کارائیب بانکهای مرکزی همچنان از نظر سیاسی وابسته به قوه مجریه ماندند. با این وجود اما، فارغ از برخی دورههای شیوع ابرتورم، طی دوره 1985 تا 2002 تفاوت محسوسی میان کشورهای آمریکای لاتین و کشورهای حوزه کارائیب از نظر وضعیت تورم وجود نداشت (Jácome and Vázquez, 2008).

برخی مطالعات با پویاسازی مدل تحلیل و کنترل متغیرهای نهادی و اقتصاد کلان، حتی رابطه همبستگی میان تورم و استقلال بانک مرکزی را نفی کردهاند که به نوعی موید یافتههای پیشگفته درباره فقدان رابطه مستقیم علت و معلولی میان این دو پدیده است. جوران پتروفسکی، جین بوگوئف و برونو سرگی درباره 17 کشور در حال توسعه اروپای مرکزی و شرقی در بازه زمانی 1990 تا 2009 مطالعه کرده و نشان دادهاند که وقتی مدل مطالعه پویا شده و آثار دیگر متغیرهای نهادی و اقتصاد کلان بر تورم کنترل میشود، رابطه معنادار و منفی میان استقلال بانک مرکزی و تورم محو میشود(Petrevski, Bogoev and Sergi, 2016).

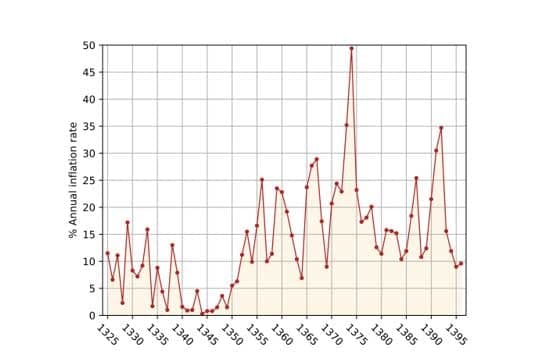

در رابطه با اقتصاد ایران، یک شاهد بزرگ مبنی بر اینکه استقلال بانک مرکزی شرط لازم برای کاهش نرخ تورم نیست، وجود دارد و آن اینکه طی 50 سال گذشته که قانون پولی-بانکی مصوب 1351 حاکم بوده، و با همین ساختار بانک مرکزی، در 10 سال از این 50 سال نرخ تورم سالانه حدود 10درصد یا کمتر، و در 22 سال از 50 سال، نرخ تورم حدود 15درصد و کمتر بوده است.

اما در کنار این شاهد از گذشته، یک واقعیت بسیار مهم ناظر به آینده نیز وجود دارد که به ما میگوید مستقل شدن بانک مرکزی ایران از دولت، معضل تورم را حل نخواهد کرد. نئولیبرالهای ایرانی میگویند ریشه تورم، پولی شدن کسری بودجه است و باید برای جلوگیری از این امر، بانک مرکزی مستقل شود. سوال اینجاست که وقتی معضل کسری پابرجا بماند، و فرضا با استقلال بانک مرکزی جلوی پولی شدن کسری را بگیریم، کسری بودجه چگونه باید تامین شود؟ در این مقطع، نسخه بعدی نئولیبرال ها روی میز میآید و آن افزایش قیمت حاملهای انرژی و حذف یارانههای تولید و افزایش قیمت ارز و... است که همه این اقدامات موجب ایجاد تورم میشوند. اینجاست که نئولیبرالها گرفتار یک تناقض میشوند: مدعیان استقلال بانک مرکزی برای جلوگیری از افزایش تورم از محل پولی شدن کسری بودجه، با تجویز نسخه گران کردن بنزین و آب و برق و... تورم میآفرینند. چنانکه در بند یک اشاره شد، تورم در ایران ریشههای مختلف دارد که یکی از آنها عرضه پول توسط دولت برای جبران کسری بودجه است. هر کدام از ریشههای تورم، راهکار خود را دارد و برای تورم ناشی از پولی کردن کسری بودجه، باید منابع را افزایش داد و هزینه ها را مدیریت کرد.

سیاست نئولیبرالی

5- یک نکته مهم دیگر مرتبط با بحث استقلال بانک مرکزی از دولت این است که نهادها تککارکردی نیستند. رویکرد نئولیبرال به اقتصاد که در پی استقلال بانک مرکزی است، کارکرد این نهاد را به کنترل نرخ تورم تقلیل میدهد و مهمترین کارکردی که در تئوری غفلت و در تجویز، حذف میشود، نقش توسعهای بانک مرکزی است. وقتی کارکرد بانک مرکزی به کنترل نرخ تورم محدود شده و تحقق این هدف به استقلال بانک مرکزی از دولت گره میخورد، به این مسئله توجه نمیشود که پس از استقلال بانک مرکزی، دولت به عنوان متولی پیشرفت کشور، از یک ابزار حیاتی محروم میشود. چه، پیشرفت از یک سو نیازمند برنامهریزی و از سوی دیگر محتاج سرمایه است. دولت باید ضمن ترسیم نقشه پیشرفت کشور، سرمایه لازم را برای صنایع پیشران تجهیز کند؛ و استقلال بانک مرکزی از دولت یعنی انفکاک ماشین تجهیز و تخصیص منابع از نقشه پیشرفت و عقیمسازی دولت توسعهگرا.

تامل در تجربه تاریخی کشورهای صنعتی نشان میدهد که بانکهای مرکزی این کشورها نقش بسیار مهمی در مدیریت تجهیز و تخصیص منابع مالی برای صنایع و بخشهای منتخب داشتهاند. بانک مرکزی کره جنوبی در دوره ریاست جمهوری ژنرال پارک چانگ هی توانست با جمعآوری سپردههای مردمی، نرخ پسانداز ملی را از 7 درصد در سال 1964 به 16 درصد در سال 1969 افزایش داده و توامان فشارهای تورمی را نیز کنترل کند. تخصیص این منابع به صنایع پیشران، نقش مهمی در رسیدن به میانگین نرخ رشد 11 درصد در سال طی این دوره داشت. برخی بانک های مرکزی، اخذ سپرده های دلاری را رواج دادند تا پس اندازهای ارزی مردم را وارد چرخه اقتصاد کنند (Brimmer, 1971). بانک مرکزی ژاپن نیز در خدمت سیاست صنعتی این کشور بوده است. در اروپا و آمریکا، تامین مالی دولت، مدیریت نرخ بهره، و حمایت از بخشهای تولیدی با استفاده از روش های مداخله مستقیم، در زمره مهم ترین ماموریتهای بانکهای مرکزی بوده و باید گفت که اساسا فلسفه وجودی بانک مرکزی انجام همین ماموریتها بوده است. بانک های مرکزی در اروپا هرچند ماهیت خصوصی داشتند، اما در قبال دریافت امتیازاتی از دولت نظیر انحصار چاپ پول و میزبانی حسابهای دولتی، تسهیلات یارانهای به صنایع مورد نظر دولت میدادند و این امر، نقش مهمی در پیشرفت صنایع این کشورها ایفا کرد. در واقع در این کشورها یک ساختار مالی دولت/ بانک مرکزی شکل گرفته بود که قادر بود تجهیز اعتبار کرده و هم فعالیتهای دولت را تامین مالی کند و هم صنعت را. بانک فرانسه در سال 1945 ملی شد و تحت نظر «شورای ملی اعتبار» قرار گرفت. این شورا کمک به مدرنیزاسیون اقتصاد فرانسه و افزایش توان اقتصاد این کشور برای رقابت در بازارهای بین المللی را از طریق اعطای تسهیلات یارانهای دنبال کرد و این سیاست، کمک زیادی به احیای اقتصاد فرانسه پس از جنگ جهانی دوم کرد. آلمان که به دنبال افزایش ذخایر طلای خود بود، صادرات طلا را ممنوع کرد و به واردات طلا وام بدون بهره داد. علاوه بر این رویکرد ایجابی، یک رویکرد سلبی نیز در اعطای تسهیلات توسط بانکهای مرکزی دیده میشود. برای نمونه، بانک انگلیس اعطای تسهیلات به بخشهایی نظیر «مصرف» و «تامین مالی واردات» را محدود کرد. این کنترل تسهیلات، با کنترل جریان سرمایه و کنترل نرخ ارز نیز همراه بود. به طور خلاصه، میتوان گفت که در طول تاریخ، بانک های مرکزی دولت ها را تامین مالی کرده اند، از روشهای تخصیص اعتبار و اعطای یارانه برای تقویت بخشهای منتخب صنعت استفاده کردهاند، نرخ ارز را از طریق کنترل جریان سرمایه و کنترل نرخ تسعیر، مدیریت کردهاند.

اما نسخهای که نئولیبرالیسم تجویز کرده و کارکرد بانک مرکزی را به کنترل تورم تقلیل میدهد، خلاف تاریخ و سنت بانکداری در کشورهای پیشرفته است (Epstein, 2006).

مسدود سازی مسیر پیشرفت توسط استعمارگران

6- تجویز بر خلاف تجربه، الگوی آشنای استعمار است. طبیعت استعمارگر این است که مسیری را که برای پیشرفت طی کرده، برای مستعمره مسدود سازد و این عقبماندگی، شرط تداوم استعمار است. چه، استعمار در پی غارت منابع و تصرف بازار مستعمره است و مستعمره چون به پیشرفت برسد، منابعش را برای تولید ملی صرف کرده و بازارش را در اختیار محصول ملی قرار خواهد داد. کشورهای غربی پس از رسیدن به بام پیشرفت، همانگونه که در حوزه تجارت خارجی پرچم «آزادی» تجارت برافراشتند و از طریق نهادهایی چون سازمان تجارت جهانی(WTO) نردبان حمایت از تولید داخلی را برای کشورهای در حال پیشرفت واژگون ساختند، در حوزه بانکداری مرکزی نیز همین راه را رفتهاند، پرچم «استقلال» بانک مرکزی را برافراشته و از طریق صندوق بینالمللی پول(IMF)، ابزار تامین مالی برنامه پیشرفت ملی -یعنی بانک مرکزی- را از دولتها گرفتهاند. یک بررسی نشان میدهد صندوق طی سالهای 1980 تا 2014 برای 124 کشور اعطای وام را مشروط به استقلال بانک مرکزی کرده و این شرط نقشی اساسی در استقلال بانک مرکزی این کشورها ایفا کرده است(Kern, Reinsberg and Rau-Goehring, 2020). حکایت جالبی است: آنجا «آزادی» و اینجا «استقلال». چقدر مظلومند این مفاهیم مقدس که اینگونه ابزار استعمار ملتها شده اند... و اساسا مگر نه این است که «استعمار» هم یک واژه مقدس و به معنی «آباد کردن» است؟

ایران هرچند تاکنون قربانی شرایط تحمیلی IMF برای استقلال بانک مرکزی نشده، اما از نسخه استقلال در امان نبوده است. علاوه بر اینکه سالهاست تفکر نئولیبرال بر طبل استقلال بانک مرکزی میکوبد و در این جهت گفتمانسازی همهجانبهای صورت داده، نهادهای غربی نیز از تدوین و تجویز نسخه برای این امر غافل نبودهاند. سال 2018 پروژه «ایران 2040» دانشگاه استنفورد که بهدنبال «ترسیم آیندهای برای ایران» است، گزارشی تحت عنوان «بانکداری مرکزی در ایران» منتشر کرد و ضمن آسیبشناسی وضع موجود بانک مرکزی، یک وضعیت مطلوب برای این نهاد پیشنهاد کرد که هم محتوایش و هم رخدادهای متعاقبش بسیار قابل توجه و تامل است.

گزارش استنفورد ایران 2040، دو ایراد جدی به وضعیت فعلی بانک مرکزی ایران وارد میداند، یکی «تعهد به بانکداری بدون ربا» و دیگری «مستقل نبودن بانک مرکزی» از دولت: «ایران باید یک سری اصلاحات اساسی را در سطوح ساختار، حکمرانی و عملیات بانک مرکزی خود آغاز کند... بانک مرکزی ایران ابزارهای محدودی برای اجرای سیاست پولی موثر در اختیار دارد. علت اصلی این امر، فقدان بازار مالی توسعه یافته در این کشور و الزام بانک مرکزی برای فعالیت در چارچوب مالیه اسلامی است... سال 1983 قوانین بانکداری برای تبعیت از اصول بانکداری اسلامی اصلاح شد. مشخصه اساسی بانکداری اسلامی ممنوعیت ربا در تمامی اشکال و بنابراین محدودسازی استفاده از وجوه صرفا بر پایه شراکت در سود و زیان است. ایران تنها کشور دنیاست که عملیات بانکداریاش کاملا از اصول مالیه اسلامی تبعیت میکند. علاوه بر این، سیاست پولی بانک مرکزی ایران باید با برنامه پنج ساله توسعه و بودجههای سالیانه دولت سازگار باشد... اصول مالیه اسلامی رابطه قدرتمندی میان بخش مالی و بخش واقعی اقتصاد برقرار کرده است. همچنین، چارچوب مالیه اسلامی فضای پیچیده و بغرنجی برای استقراض دولت ایجاد کرده و این امر توسعه بازارهای مالی را سرکوب می کند»(Zahedi and Azadi, 2018).

پروژه ایران 2040 استفنورد در ادامه استقلال بانک مرکزی را به عنوان یکی از اهداف اصلاحات بانک مرکزی در ایران ذکر میکند: « اعضای شورای پول و اعتبار که عالی ترین مقام تعیین سیاست پولی هستند، بر اساس جایگاههای حقوقیشان تعیین می شوند نه تخصص و شایستگیشان. هرچند هماهنگی میان دولت و شورای پول و اعتبار مزایایی دارد، اما حضور پررنگ مقامات دولتی در این شورا نه تنها استقلال بانک مرکزی را تضعیف کرده است، بلکه پیوسته موجب تضاد منافع شده است... مطالعات نشان می دهد که هرچه بانک مرکزی مستقلتر باشد، در کنترل تورم بهتر عمل میکند... تئوری و تجربه نشان میدهد که در کشورهای در حال پیشرفت مثل ایران، استقلال سیاسی بانک مرکزی، جزء مسلم موفقیت سیاست پولی است... به ویژه، پاسخ به این پرسش حیاتی است که سیاستمداران بتوانند رئیس کل بانک مرکزی را عزل کنند یا خیر. قانون باید تضمین کند که رئیس کل بانک مرکزی به دلیل انتخاب سیاسی عزل نشود. علاوه بر این، هیئت عالی بانک مرکزی باید جایگزین شورای فعلی پول و اعتبار به عنوان عالی تری مقام تصمیم گیریهای پولی شود. اعضای این هیئت باید شایستگیهای تخصصی داشته باشند، نه اینکه به سبب مسئولیتشان در دستگاهها، عضو این هیئت شوند. دوره عضویتشان نیز باید طولانیتر از دورههای سیاسی متداول باشد تا بتوانند سیاستهایشان را بدون هیچگونه تاثیرپذیری از بیرون تنظیم کنند». (Ibid)

جالب اینجاست که دقیقا همین ادبیات از زبان برخی طراحان طرح «مسئولیت، اهداف، ساختار و وظایف بانک مرکزی» که کلیات آن به تصویب رسیده، تکرار شده است. آقای حسینزاده بحرینی میگوید: «اگر این طرح انجام شود یک ریلگذاری جدید و قاعده حکمرانی جدید خواهد بود که در آینده رئیس جمهوری میآید که نمیتواند کل شورای عالی پول و اعتبار را مطابق میل خود منصوب کند... استقلال بانک مرکزی را در اهداف دیدهایم و این استقلال باید از رئیس جمهور مستقر باشد. یعنی اگر طرح مجلس اجرا شود، رئیس جمهور کنونی شورای پول و اعتباری را مشخص میکند که این شورا برای رئیس جمهور بعدی تصمیم میگیرد و همه اعضای آن شورا متخصص هستند؛ یک هیات عالی جای شورای عالی پول و اعتبار را میگیرد که همه آنها متخصص و تمام وقت هستند که تمام همّ و غم و فکر آنها مسائل بانک مرکزی باشد. ضمن اینکه هیات عالی بانک مرکزی مستقل از رئیس جمهور مستقر خواهد بود». (حسین زاده بحرینی، 1400)

با مراجعه به متن طرح مجلس نیز میتوان دریافت که این طرح بر پایه نسخه تجویزی پروژه ایران 2040 استنفورد نوشته شده است. در این طرح، یک هیئت عالی جایگزین شورای پول و اعتبار شده که تعیین شرایط و حدود وظائف و اختیارات بانک مرکزی در اختیار آن است. اعضای حقوقی شورای پول و اعتبار که در ماده 15 قانون برنامه ششم توسعه تعیین شدهاند، یعنی وزیر امور اقتصادی و دارایی(یا معاون وی)، رئیس سازمان برنامه و بودجه(یا معاون وی)، دو وزیر به انتخاب هیئت وزیران، وزیر صنعت، معدن و تجارت، و دادستان کل کشور(یا معاون وی)، از عضویت در هیئت عالی حذف شدهاند. برای هیئت عالی 9 عضو در نظر گرفته شده است که 6 عضو آن خارج از دولت و متخصصانی از حوزه سیاستگذاری پولی، اقتصاد کلان، بانکداری و حقوق بانکی هستند که با انتخاب و حکم رئیس جمهور برای مدت شش سال منصوب میشوند و اعضای «غیراجرایی» نام گرفتهاند، اما در این شش سال رئیس جمهور توان برکناری آنها را ندارد. 3 عضو دیگر نیز رئیس کل بانک مرکزی و دو معاون وی هستند. اختیار عزل این دو معاون نیز از رئیس کل بانک مرکزی گرفته شده و مشروط به تائید اکثریت اعضای غیراجرایی هیئت عالی شده است. یعنی عملا قدرت تصمیمگیری و سیاستگذاری پولی در بانک مرکزی در قبضه اعضای «غیراجرایی» قرار خواهد گرفت.

از نظر ماموریت نیز، مبحث مهم «موازنه پرداختها» که بر اساس بند «ب» ماده 10 قانون جاری پولی و بانکی از اهداف بانک مرکزی است، در طرح مجلس حذف شده است. اهمیت این موضوع آنجاست که بدانیم ارز مهمترین مولفه در اقتصاد ایران است و تقاضا برای بلعیدن ارز نفتی، همواره شوکهای شدید به نرخ ارز وارد کرده و باعث تورم و بیثباتی در بازارها شده است. در طرح مجلس همچنین «فعالیت در جهت تحقق اهداف و برنامههای اقتصادی دولت جمهوری اسلامی با ابزارهای پولی و اعتباری» که از اهداف نظام بانکی در بند 2 ماده 1 قانون عملیات بانکی بدون رباست، خط خورده است.

باید توجه داشت که ساختار یک نهاد، نتیجه سیاستی دارد. وقتی قوه مجریه به طور کامل از تصمیمگیری درباره سیاست پولی حذف میشود، نتیجه این است که رابطه نظام برنامهریزی و نظام مالی کشور با سیاست پولی قطع شده و سیاست پولی عملا مستقل از برنامههای توسعه و سیاست مالی کشور تنظیم خواهد شد. به عبارت دیگر، با مستقل شدن بانک مرکزی از دولت، نقش بانک مرکزی در پیشرفت کشور کاملا حذف خواهد شد. هرچند در بخشی از طرح جامع «بانکداری جمهوری اسلامی ایران»، «هدایت تسهیلات و اعتبار در جهت توسعه زیرساختها و صنایع اساسی کشور» به عنوان یکی از اهداف نظام بانکی ذکر شده، اما واقعیت این است که این عبارت یک شعار بیخاصیت است. سوال اینجاست که وقتی بانک مرکزی محور و مرجع هدایت تسهیلات است، هیئت عالی مرکب از متخصصان غیراجرایی و بانک مرکزی منقطع از سازمان برنامه و دستگاههای اجرایی، آیا راسا صلاحیت شناسایی زیرساختها و صنایع اساسی کشور را که باید تسهیلات برای توسعه آنها هدایت شود، دارد؟ یا اینکه در ماده 3 طرح «مسئولیت، اهداف، ساختار و وظایف بانک مرکزی»، «حمایت از رشد و اشتغال» در زمره وظایف بانک مرکزی آمده است. همین عبارت سند قابل توجهی است که نشان میدهد طراحان نیک میدانند که بانک مرکزی میتواند از رشد و اشتغال حمایت کند. اما آیا «هیئت عالی بانک مرکزیِ مستقل از دولت» قرار است برای «رشد و اشتغال» در کشور سیاستگذاری کند؟ طرح این پرسش نیز بسیار ضروری است که وقتی بانک مرکزی قدرت «هدایت تسهیلات و اعتبار» دارد و هیئت عالی بناست در این باره تصمیمگیری کند، اعضای این هیئت که اکثرا باید دارای 10 سال تجربه مفید در حوزههای اقتصادی، مالی یا بانکداری باشند(طبق ماده 7 طرح)، طبیعتا از کدام بخشهای اقتصادی حمایت خواهند کرد؟ پاسخ روشن است. چنانکه تجربه جهانی نشان میدهد، آن سازکار و این ترکیب، منجر به تقویت بخش مالی و مالی شدن اقتصاد خواهد شد و تولید به حاشیه خواهد رفت(Walter and Wansleben, 2020)؛ و تصادفی نیست که پدیده مالی شدن یعنی «سودآوری بدون تولید»، از شرایط لازم برای برقراری نظم نئولیبرال است. چه، اساسا ظهور نئولیبرالیسم با رشد فزاینده نقش و قدرت بخش مالی در اقتصاد سیاسی سرمایهداری توضیح داده می شود: «نئولیبرالیسم، مبیّن تمایل طبقهای از سرمایهداران و نهادهای تحت سلطه آنها برای احیای قدرت و ثروت این طبقه است... ظهور «سلطه مالی»، خط سیری است که نه تنها برقراری نظم نئولیبرال، بلکه پدیده جهانی شدن مرتبط با آن را نیز توضیح میدهد» (Dumenil and Levy, 2004: 1-2). اینجاست که دیگر فهم رابطه میان پروژه نئولیبرالیسم برای مالی کردن اقتصاد با نسخهپیچی صندوق بینالمللی پول- نهاد آوانگارد نئولیبرالیسم- برای استقلال بانکهای مرکزی، کار چندان پیچیدهای نیست: برای تحقق سلطه مالی جریان سرمایهدار، اقتصاد باید در تمامی ابعاد نئولیبرالیزه شود و استقلال بانکهای مرکزی، یک اقدام کلیدی در این مسیر است.

اقتصاد ایران نیاز به یک دولت توسعهگرا دارد

7- سخن آخر اینکه، ما در حال حاضر نیز از آنچه در ادبیات توسعه به عنوان «دولت توسعهگرا» یاد میشود، محروم هستیم. ما در شرایط فعلی نیز فاقد یک سیاست صنعتی هستیم و تلاشی استراتژیک از سوی دولت برای دستیابی به رشد و پیشرفت در بخش¬های منتخب از صنعت دیده نمیشود. این نقیصه در اسرع وقت باید برطرف شود و راقم این سطور معتقد است بهترین محمل برای سیاست صنعتی، همین برنامههای پنجساله توسعه است. ما در این برنامهها باید قوانین، مقررات، اصول، سیاست ها و فرآیندهایی تعریف و وضع کنیم که فعالیتهای صنعتی کشور را نوآوری کرده، سامان بخشیده، کنترل کرده و توسعه دهند. باید وظایف متناظر بخشهای دولتی، عمومی غیردولتی، خصوصی، تعاونی و همچنین نقش هایی که بنگاههای بزرگ، کوچک و متوسط اقتصاد باید ایفا کنند، برای رسیدن به پیشرفت تعریف کنیم. باید سیاستهای پولی و مالی، سیاست تعرفهای، سیاست اشتغال، رویکرد دولت به سرمایه خارجی، نقش شرکت های چندملیتی و... را در پیشرفت صنعتی کشور مشخص کنیم. توسعهگرا نبودن دولت و فقدان سیاست صنعتی، باعث شده است ساختارهای مالی ما که باید در فرآیند پیشرفت نقش افرینی کنند، از جمله و به ویژه بانک مرکزی، دچار بلاتکلیفی و رهاشدگی شوند. ما بازار سرمایه عمیقی نداریم و بالغ بر 90 درصد تامین مالی بنگاههای ما از بانکهاست و اتفاقا این واقعیت، اهمیت مدیریت تسهیلات بانکی توسط دولت و هدایت تسهیلات به بخشهای اولویتدار را صدچندان میکند. ما دچار کسری بودجه هستیم و باید توجه کنیم که با بودجه دولت نمیتوان لوکوموتیو پیشرفت را حرکت داد. تسهیلات بانکی نقش سوخت را برای این لوکوموتیو دارد، استقلال بانک مرکزی به مثابه جدا کردن مخزن سوخت از لوکوموتیو است و اگر چنین شود، تلاشهای لوکوموتیوران برای حرکت دادن قطار پیشرفت، بیثمر خواهد بود. هماهنگی سیاست پولی با سیاست صنعتی شرط لازم پیشرفت کشور است و با استقلال بانک مرکزی، این شرط محقق نخواهد شد. وقتی سرمایهداران در راس سیاستگذاری بانک مرکزی قرار گرفتند، حامی تولیدکنندگان نخواهند بود. عصر حاضر، عصر رشد هوشمند مبتنی بر نوآوری است و برای این امر، ما نیازمند سرمایهگذاریهای «ماموریتمحور»ی هستیم که در گذشته منجر به دستاوردهای شگرفی نظیر سفر انسان به کره ماه شد و در حال حاضر نیز محرک ابداعات و اختراعات است. مستقل کردن بانک مرکزی از دولت، امکان این دست سرمایهگذاریها را از ما خواهد گرفت. امروز خود غربیها نیز به این نتیجه رسیدهاند که شرایط سیاسی و اقتصادی جهان تغییر کرده و ایده استقلال بانک مرکزی و تمرکز آن بر مسئله تورم منسوخ شده است؛ چنانکه مجله فارین پالیسی مقاله مبسوطی در این باره نوشته و خواهان کنار گذاشتن این تفکر غلط شده است (Tooze, 2020) نسخهای را که به اقتضای شرایط خاص برخی کشورهای غربی در قرن بیستم تدوین شده، با تاریخ بانکداری مرکزی در همان کشورهای پیشرفته همخوانی ندارد و اینک با تغییر شرایط در آن کشورها، حتی در مقام نظر مهر منسوخ خورده است، به توصیه پروژه ایران 2040 استنفورد به اقتصاد نیازمند حمایت، هدایت و نظارت خود تحمیل نکنیم.

منابع:

“Tax Revenue Statistics.” Eurostat, October 29, 2020. https://ec.europa.eu/eurostat/statistics-explained/index.php?title=Tax_revenue_statistics.

Barro, Robert J., and David B. Gordon. "A positive theory of monetary policy in a natural rate model." Journal o political economy 91, no. 4 (1983): 589-610.

Blinder, Alan S. "Distinguished lecture on economics in government: what central bankers could learn from academics--and vice versa." Journal of Economic perspectives 11, no. 2 (1997): 3-19.

Brimmer, Andrew F. "Central banking and economic development: the record of innovation." Journal of Money, Credit and Banking 3, no. 4 (1971): 780-792.

Duménil, G, Lévy and Levy, D., 2004. Capital resurgent: Roots of the neoliberal revolution. Harvard University Press.

Epstein, Gerald. Central banks as agents of economic development. No. 2006/54. WIDER Research Paper, 2006.

Hayo, Bernd, and Carsten Hefeker. "Do we really need central bank independence? A critical re-examination." A Critical Re-Examination (March 2001). University of Basel WWZ Working Paper 01/03 (2001).

Jácome, L.I. and Vázquez, F., 2008. Is there any link between legal central bank independence and inflation? Evidence from Latin America and the Caribbean. European Journal of Political Economy, 24(4), pp.788-801.

Kern, Andreas, Bernhard Reinsberg, and Matthias Rau-Goehring. "The role of IMF conditionality for central bank independence." (2020).

Kydland, Finn E., and Edward C. Prescott. "Rules rather than discretion: The inconsistency of optimal plans." Journal of political economy 85, no. 3 (1977): 473-491.

Mas, Ignacio. "Central bank independence: A critical view from a developing country perspective." World Development 23, no. 10 (1995): 1639-1652.

OECD (2020), Revenue Statistics 2020, OECD Publishing, Paris, https://doi.org/10.1787/8625f8e5-en.

Petrevski, Goran, Jane Bogoev, and Bruno S. Sergi. "The link between central bank independence and inflation in Central and Eastern Europe: are the results sensitive to endogeneity issue omitted dynamics and subjectivity bias?." Journal of Post Keynesian Economics 34, no. 4 (2012): 611-652.

Rogoff, Kenneth. "The optimal degree of commitment to an intermediate monetary target." The quarterly journal of economics 100, no. 4 (1985): 1169-1189.

Tooze, Adam. “The Death of the Central Bank Myth.” Foreign Policy, May 13, 2020. https://foreignpolicy.com/2020/05/13/european-central-bank-myth-monetary-policy-german-court-ruling/.

Walter, Timo, and Leon Wansleben. "How central bankers learned to love financialization: The Fed, the Bank, and the enlisting of unfettered markets in the conduct of monetary policy." Socio-Economic Review 18, no. 3 (2020): 625-653.

Zahedi, R. and Azadi, P., 2018. Central banking in Iran. Stanford Iran, 2040, pp.1-37.

حسینزاده بحرینی، محمدحسین. «میخواهیم بانک مرکزی دولت را به بانک مرکزی نظام تبدیل کنیم». خبرگزاری ایسنا، 19 خرداد 1400. https://www.isna.ir/news/1400031913919/

خلیلی عراقی، منصور، و یزدان گودرزی فراهانی. 1394. آیا مشکل ناسازگاری زمانی در اقتصاد ایران وجود دارد؟. پژوهشنامه اقتصاد کلان. 10(19): 100-77.

فلاحی، محمدعلی، مصطفی سلیمیفر و فاطمه مردانی. 1397. بررسی ناسازگاری زمانی در اقتصاد ایران با استفاده از رهیافت همانباشتگی و کالمن فیلتر. پژوهشهای اقتصاد پولی، مالی. 25(15): 75-51.

مهرآرا، محسن و آرزو غضنفری. 1393. بررسی علل تورم در اقتصاد ایران مبتنی بر رویکرد متوسطگیری بیزین(BMA). راهبرد اقتصادی 3(10): 37-33.

همتی، عبدالناصر. «لزوم استقلال بانک مرکزی برای کنترل تورم». وب سایت بانک مرکزی جمهوری اسلامی ایران. 20 دیماه 1399. https://www.cbi.ir/showitem/21047.aspx

تازه ها

گواردیولا چگونه برترین مربی تاریخ شد؟

واقعیتهای تلخ «پپ»

خرید و فروش غیرقانونی انواع حیوانات و پرندگان کمیاب ادامه دارد

دستبرد تخصصی به حیات وحش

در گفتوگوی جام جم آنلاین با حجتالاسلام دکتر قاسم خانجانی بررسی شد

ضرورت مشابهسازی تاریخی جریانها و رویدادها به جای اشخاص