به گزارش خبرنگار ما، پس از آن که مجلس در جریان بررسی و تصویب قانون بودجه 92 سقف معافیت مالیاتی حقوقبگیران را 833 هزار و 333 تومان در ماه (10میلیون تومان در سال) تعیین کرد، جدول اجرایی این قانون اواخر هفته گذشته از سوی سازمان امور مالیاتی به دستگاههای دولتی و کارفرمایان بخش خصوصی ابلاغ شد.

رقمی که در سالجاری به عنوان سقف معافیت مالیات برحقوق تعیین شده، نسبت به سال گذشته که ماهانه 550هزار تومان بود، رشد 51 درصدی داشته که در مقایسه با سالهای قبل رشدی بیسابقه است. این امر نیز به سبب تورم 31 درصدی سال گذشته بوده تا اقدامی باشد در جهت ممانعت از کاهش هرچه بیشتر قدرت خرید حقوقبگیران. اما نکته حائز اهمیت در این بخشنامه که تسنیم دیروز آن را مخابره کرد، تفاوت نرخ مالیات بر حقوق و دستمزد بین مشمولان قانون مدیریت خدمات کشوری و مشمولان قانون کار است.

گروه اول که عمدتا از کارمندان دولت و شاغلان وزارتخانهها، موسسات و سایر دستگاههای دولتی هستند، در تمام سطوح حقوقی به طور یکسان 10درصد مالیات پرداخت میکنند. اما گروه دوم یعنی کارکنان شرکتها و موسسات خصوصی به تناسب افزایش حقوق شاهد افزایش نرخ مالیات بر دستمزد تا 35 درصد نیز خواهند بود.

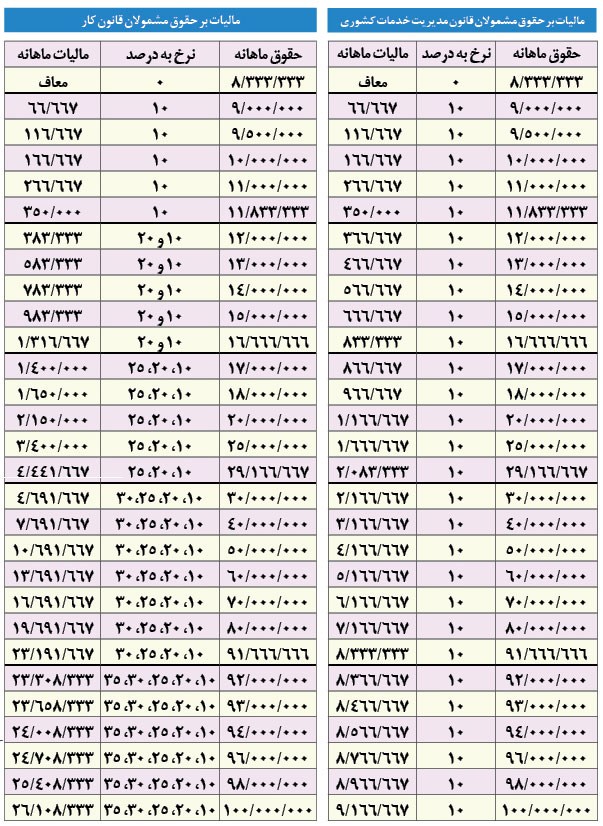

بر این اساس، سازمان امور مالیاتی در بخشنامه خود دو جدول جداگانه گنجانیده که در هر جدول میزان حقوقها مشخص و میزان مالیات آن نیز مشخص شده است. این جدولها به صورت پلکانی است و در مجموع پنج پله دارد که سطوح مختلف حقوقبگیران در آن مشخص شده است. معمولا مالیات هر پله در یک سطح قرار داشته و اندکی با یکدیگر تفاوت دارد.

به این ترتیب افرادی که کمابیش در یک رده شغلی قرار دارند درصد یکسانی را به عنوان مالیات میپردازند. یعنی هر قدر رقم حقوق بالا برود مابهالتفاوت مالیات پرداختی شخص به نسبت سقف معافیت مالیاتی سالانه به طور درصدی افزایش خواهد یافت.

با این حال نگاهی به کلیات این جداول نشان میدهد مشمولان قانون کار در مقایسه با کارمندان مالیات بیشتری میپردازند که البته این امر شاید به دلیل تفاوت ماهوی رقم و شیوه دریافت حقوق این دو قشر نیز باشد.

با ابلاغ این جدول مابه التفاوت مالیات بر حقوق از اول امسال به حساب کارمندان و کارگران واریز میشود.

مالیات مقطوع برای کارمندان

براساس جدول ابلاغ شده از سوی سازمان امور مالیاتی کشور، کارمندان در ردههای مختلف دستمزدی پس از کسر سقف معافیت مالیاتی، باید 10 درصد از مازاد حقوق خود نسبت به این رقم (یعنی 833 هزار تومان) را به عنوان مالیات پرداخت کنند و این 10 درصد در پنج پله مزدی هیچ تفاوتی ندارد و یکسان است بنابراین کمترین مالیات ماهانهای که یک کارمند در سالجاری پرداخت خواهد کرد معادل 6666 تومان است که این رقم به تناسب افزایش حقوق بالاتر رفته و برای یک کارمند عالیرتبه به 916 هزار و 666 تومان در ماه میرسد.

سر کارگران در حساب و کتاب

برخلاف کارمندان که مالیاتی به صورت مقطوع از مازاد حقوق آنها نسبت به 833 هزار تومان اخذ میشود، نرخ مالیات برای کارگران به تناسب افزایش حقوق، افزایش مییابد.

یعنی از 10 درصد آغاز و تا 35 درصد ادامه پیدا میکند. به این ترتیب با توجه به جدول ابلاغ شده از سوی سازمان امور مالیاتی، در ابتدای هر ماه سر کارگران باید حسابی در حساب و کتاب باشد تا بتوانند به ماهیت ارقام مندرج تحت عنوان مالیات در سرفصل کسورات فیش حقوقی خود پی ببرند. البته برای مشمولان قانون کار هم سقف معافیت مالیاتی همان 833 هزار تومان است.

محدودههای مالیاتی برای مشمولان قانون کار

در جدول تنظیم شده از سوی سازمان امور مالیاتی، حقوق و دستمزد کارگران به پنج دسته تقسیم شده است که مالیات قابل پرداخت از هر دسته به ترتیب 10، 20، 25، 30 و 35 درصد است.

دسته اول، کارگرانی هستند که در سالجاری تا سقف یک میلیون و 183 هزار و 333 هزار تومان حقوق میگیرند. این دسته باید 10 درصد از حقوق خود نسبت به سقف معافیت مالیاتی را به عنوان مالیات پرداخت کنند.

نرخ مالیات برای مشمولان دسته دوم، یعنی افرادی که بالاتر از ایـــن رقم حقوق میگیرند، تا سقف یک میلیون و 183 هزار و 333 هزار تومان، همان 10 درصد است، اما برای ارقام بیشتر از آن، تا سقف یک میلیـون و 666 هزار و 666 تومان 20 درصد تعیین شده است.

اما مشمولان دسته سوم، یعنی افرادی که بالاتر از این رقم حقوق میگیرند، پس از کسر نرخهای 10 و 20 درصدی باید 25 درصد از مازاد حقوق خود نسبت به یک میلیون و 666 هزار تومان را به عنوان مالیات پرداخت کنند. این نرخ تا رقم دو میلیون و 916 هزار و 666 تومان در ماه برقرار است اما برای مشمولان دسته چهارم دستمزدی، از این رقم تا حقوق 9 میلیون و 166 هزار و 666 تومان در ماه به 30 درصد افزایش خواهد یافت.

دستمزدبگیران دسته پنجم هم که عمدتا از مدیران یا کارگران عالیرتبه هستند و حقوقی بین 9 میلیون و 200 هزار تومان تا 10 میلیون تومان در ماه دریافت میکنند، باید برای مازاد حقوق خود نسبت به حداکثر حقوق دسته قبل یعنی 9 میلیون و 166 هزار تومان، 35 درصد مالیات پرداخت کنند.

مقایسه مالیات کارمندان و کارگران

به این ترتیب بررسی جدول مذکور نشان میدهد که مالیات پرداختی کارگران از حداقل 6666 تومان در ماه شروع میشود و برای دسته اول حداکثر به 35 هزار تومان میرسد. این میزان با مالیات پرداختی کارمندان برابر است.

در دسته دوم حقوقبگیران مشمول قانون کار، مالیات ماهانه از 38 هزار و 333 تومان شروع شده و به تناسب افزایش حقوق، تا 131 هزار و 666 تومان افزایش خواهد یافت.

این حداقل و حداکثر در همین رسته حقوقی برای کارمندان 36 هزار و 666 تومان و 83 هزار و 333 تومان تعیین شده است.

حداقل مالیات ماهانهای که مشمولان قانون کار در دسته سوم حقوقی پرداخت میکنند معادل 140 هزار تومان و حداکثر آن برابر با 444 هزار و 166 تومان خواهد بود. اما این دو رقم برای کارمندان در همین بازه حقوقی بین 86 هزار و 666 تومان تا 208 هزار و 333 تومان تعیین شده است.

در دسته چهارم بسته به حقوق افراد، کارگران در هر ماه بین 469 تا دو میلیون و 319 هزار تومان مالیات پرداخت میکنند. اما مالیات تعیین شده برای کارمندان با همین میزان حقوق، 216 تا 833 هزار تومان خواهد بود.

کارگران با حقوق 9 میلیون و 200 هزار تومان تا 10 میلیون تومان در ماه هم بسته به میزان حقوقی که دریافت میکنند، بین دو میلیون و 330 هزار تومان تا دو میلیون و 610 هزار تومان در ماه مالیات پرداخت میکنند. در همین رسته حقوقی، مالیات ماهانه کارمندان بین 836 هزار تا 916 هزار تومان تعیین شده است.

گواردیولا چگونه برترین مربی تاریخ شد؟

خرید و فروش غیرقانونی انواع حیوانات و پرندگان کمیاب ادامه دارد

در گفتوگوی جام جم آنلاین با حجتالاسلام دکتر قاسم خانجانی بررسی شد

بسه این همه مالیات گرفتین دولت مطالبات رو نگه میداره بعد هزارسال میده شامل مالیات بشه (عمدی یا غیر عمدی)

صدای مظلومیت ما حقوق بگیران قانون تأمین اجتماعی را به گوش مسئولان كشور از جمله رئیس جمهور محترم ، نمایندگان مجلس و مسئولان تصمیم گیر در این امور برسان! بگذار آنها صدای مظلومیت ما را بشنوند و مسئولیتشان در مقابل خداوند و پیامبر اكرم ( ع ) زیاد شود .

مالیات را باید از كسانی گرفت ك با درامد های هنگفتی ك دارن آخر هم از زیرش در میرن

باید، توجه خاصی به اینها كرد مگه یك كارگر ساده

چقد در میاره ك بخواد مالیاتم بده

كاش آقای روحانی یك كلید هم برای ایجاد عدالت برای پرداخت مالیات می ساخت اگر بحث مالیات هست پس نباید بین طبقات جامعه كه بنیانگذار ان هخامنشایان وكریم خان زند بود فرقی باشد(( هركه بامش بیش برفش بیش))

برخی حقوق های آنچانی می گیرند وحقوق تعیین می كنند می توانند

با حقوق 600 هزارتومان در ماه زندگی كنند هزینه سوخت ماشینشون هم نمی شه

آیا دولت نحوه دریافت مالیات از كاركنان و كارگران زحمت كش تابع قانون كار را باید این مدل (پلكانی) طراحی نماید . آیا 18 درصد افزایشی كه به كاركنان دولت تعلق میگیرد مشابه افزایش كاركنان و كارگران تحت پوشش قانون كار است در محاسبات فقط پائین ترین سطح حقوق 25 % افزایش پیدا كرده است ولی هرچه مبلغ بالاتر برود افزایش درصد كمتری را نشان میدهد . حال مالیات حقوق كاركنان دولت 10 % و مایات كاركنان تابع قانون كار پلكانی تا سقف 35 % . آیا این عدالت است . آیا یك كارمند كه تمام وقت خود را و وقتی كه باید استراحت نماید را برای امرار معاش و درآوردن هزینه های سنگین زندگی برای اضافه كار و تامین معاش افراد تحت تكفل خود میگذارد باید با این نرخ های بالا مالیات پرداخت نماید آیا این عدالت است كه یك بازاری مالیاتی كمتر از حقوق بگیر پرداخت نماید . میدانیم مالیات مقطوع عملكرد شركت ها 25 % میباشد و كارمندان 35% جواب خداوند را چه میدهیم ؟