گواردیولا چگونه برترین مربی تاریخ شد؟

به گزارش جام جم آنلاین به نقل بورسینس ، شرکتهای سرمایهگذاری مذکور NAV هر سهم خود را از طریق تقسیم NAV به تعداد سهام جاری خود محاسبه مینمایند.

بهعنوان نمونه در مثال فوق اگر تعداد سهام جاری شرکت 400 میلیون سهم باشد NAV هر سهم 2000 ریال محاسبه خواهد شد. با منطق پیش گفته،NAV هر سهم نیز باید روزانه محاسبه شود. بایست توجه داشت که تعداد سهام جاری چنین شرکتهایی نیز غالباً روزانه تغییر میکند. چون سهام شرکتهای سرمایهگذاری با ویژگی صندوقهای سرمایهگذاری مشترک یا یونیتتراست در هر زمان قابل بازخرید است.

مهمترین نکته آنست که قیمت سهام صندوقهای سرمایهگذاری مشترک و یونیتتراست مبتنی بر NAV هر سهم آنهاست. به عبارت دیگر قیمتی که سرمایهگذاران برای خرید سهام شرکتهای مذکور میپردازند برآوردی از NAV هر سهم بهعلاوه حقالزحمه صندوق است. همچنین قیمتی که سرمایهگذاران در فروش هر سهم این گونه شرکتها دریافت مینمایند معادل برآوردی از NAV هر سهم منهای حقالزحمه صندوق میباشد.

حال که از مفهوم NAV هر سهم تا حدودی آگاه شدیم در این بخش به این سوال پاسخ میدهیم که آیا ارزش ذاتی سهام شرکتهای سرمایهگذاری ایرانی را میتوان با محاسبه NAV هر سهم به دست آورد؟

پاسخ چندان دقیق نیست. ابتدا به موارد زیر توجه نمایید:

به هر ترتیب مشکلات و نارساییهایی از این دست موجب جدایی NAV هر سهم مندرج در گزارش صورت وضعیت پرتفوی سرمایهگذاری با قیمت سهام شرکتهای سرمایهگذاری گردیده است.

به عنوان نمونه درحالی که NAV هر سهم پرتفوی شرکت سرمایهگذاری البرز در تاریخ 31/1/1383 معادل 2453 ریال در اطلاعیه مورخ 11/3/1383 بورس عنوان شده است، قیمت سهام شرکت در تاریخ مذکور 3654 ریال بوده است.

این تفاوت برای شرکتهایی که سرمایهگذاریهای غیربورسی بیشتری دارند، مشهودتر است زیرا در اطلاعیههای صورت وضعیت پرتفوی سرمایهگذاری،NAV هر سهم بر مبنای ارزش بازار شرکتهای پذیرفته شده در بورس برای هر سهم محاسبه میشود.

از این رو سرمایهگذاران غالباً ناچار به دخیل نمودن حدس و گمانهای خود برای محاسبه NAV هر سهم جهت برآورد تقریبی قیمت سهام شرکتهای مذکور هستند. مشکلات و دشواریهای محاسبه NAV هر سهم موجب گردیده است که برخی از سرمایهگذاران، شرکتهای سرمایهگذاری را نیز بر مبنای EPS آنها قیمتگذاری کنند.

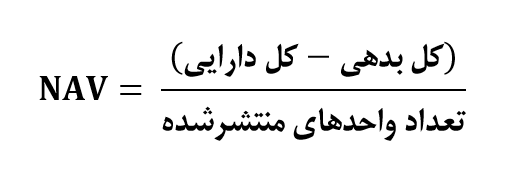

ارزش خالص داراییها یا NAV مطابق تعریف عبارت از خالص ارزش داراییهای یک شرکت و به عبارت دیگر، ارزش کل داراییهای شرکت پس از کسر بدهیها میباشد.

از نظر حسابداری، کشف NAV آسان است، زیرا حقوق صاحبان سهام بر حسب خالص داراییهای شرکت اندازهگیری میشود. در ترازنامه شرکتها این مسأله قابل مشاهده است. نمونه ای از ترازنامه یک شرکت در شکل 1 نشان داده شده است.

اکثر کارشناسان بر این عقیده هستند که هرگاه p/nav کمتر از 70 درصد باشد زمان مناسبتری برای خرید سهام مورد نظر است البته تنها به این عدد نمیتوان اکتفا کرد ولی هر چه این عدد کوچکتر باشد می توان آن سهام را برای خرید بررسی کرد.

گواردیولا چگونه برترین مربی تاریخ شد؟

خرید و فروش غیرقانونی انواع حیوانات و پرندگان کمیاب ادامه دارد

در گفتوگوی جام جم آنلاین با حجتالاسلام دکتر قاسم خانجانی بررسی شد